今年も確定申告が終わりましたが、確定申告時に、不動産オーナーから会社を設立して所得税や相続税を軽減したいという質問を多くうけましたので今回は、3つの類型がある不動産管理会社のうち管理徴収方式(管理委託会社方式)の不動産管理会社について解説します。

管理徴収方式

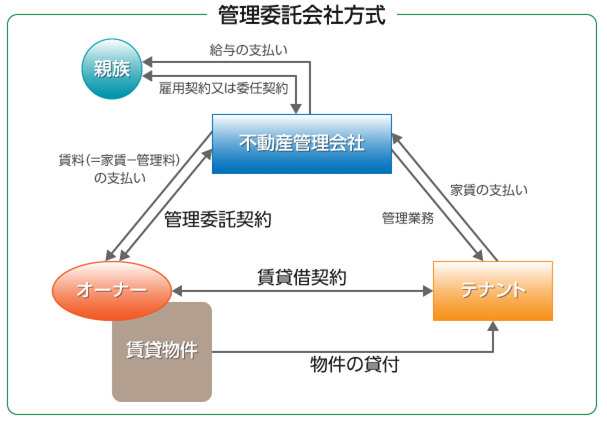

管理徴収方式の不動産管理会社のスキームは、不動産の所有者はあくまでも個人オーナーであり、法人はその不動産の管理を行ないます。そのため、不動産管理会社の売上は原則として「管理料収入」のみとなります。図 で表すと次のとおりとなります。

管理料は?

不動産管理会社の活用において、最も留意すべき点は適正管理料の設定です。管理料は、個人オーナーにとって経費なので所得を圧縮することができるからです。

不動産管理会社の株主は、お子様や孫などの親族がなることが多く、オーナーが不動産管理会社に支払う管理料に応じて、将来の相続財産を少なくできます。

個人オーナーと不動産管理会社の株主は、同族(親族)なので、お手盛りになりやすく税務否認を受けている事例が多数確認できます。

したがって、適正管理料については、以下のような内容に留意して設定することが必要です。

適正管理料

管理料の設定の目安としては、市中の管理会社に管理業務を依頼した場合、その行われる管理業務の内容と管理料割合が参考となります。市中の管理会社では、管理料を月額賃料に対し一定割合を乗じて算定している場合が大半で、一般的には、4%~6%程度の管理料であることが多いようです。

それゆえ、管理料として○%以下という明確な基準はありませんが、市中の管理会社の基準と、かい離が大きくならないような設定にしておかないと税務上のトラブルになる可能性が高くなると思われます 。

この点は、税理士など専門家と一緒に決めた方がよろしいかと思います。

このコラムは、平成26年3月25日時点の法令により作成しているため、今後の法改正により異なる取り扱いとなる場合があります。

また、専門的な内容を判り易くするため、敢えて詳細な要件などを省略していることもあります。本コラムに記載されている内容を実行する際は、当事務所までご相談下さい。